軍用地料 青色申告10万円控除を利用しよう!

平成29年分確定申告から軍用地の概算経費(収入の10%を概算経費として申告する方法)が認められなくなります。

軍用地料の主な実額経費は➀固定資産税、②軍用地主会費となります。

白色申告の場合は、軍用地料から経費として主に➀固定資産税、②軍用地主会費を控除することになります。青色申告の要件をみたすと、➀及び②以外に青色申告特別控除として③10万円控除が認められ、白色申告と比較して不動産所得(収入-経費)が10万円も少なく計算されます。

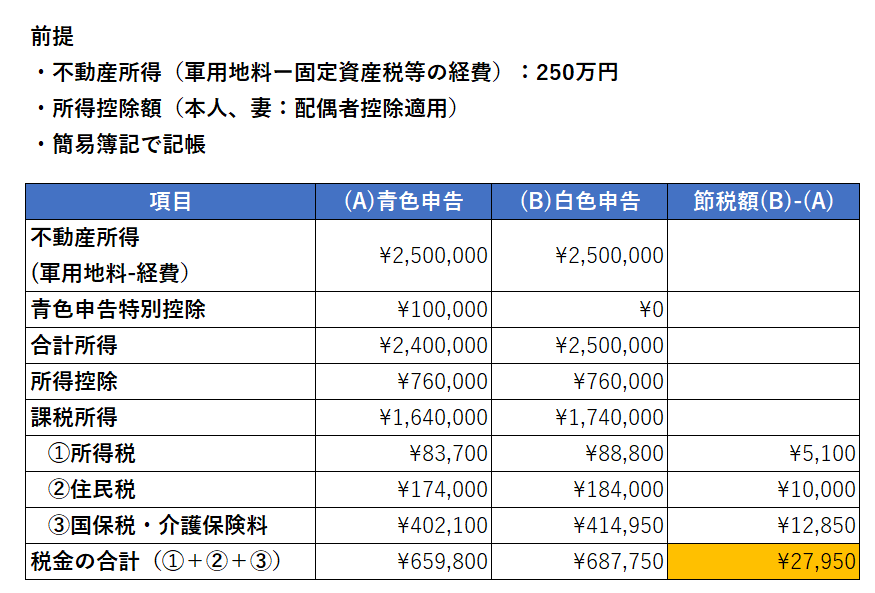

その結果、おおよそ下記の節税効果があります。

青色申告の節税効果

下記前提で青色申告と白色申告を比較すると、青色申告の方が27,950円(➀所得税5,100円、②住民税10,000円、③国保税・介護保険料12,850円)も節税になることがわかります。

青色申告の要件は?

青色申告(10万円控除)をするには下記の手続きや簡易帳簿に記帳・保存を行う必要があります。

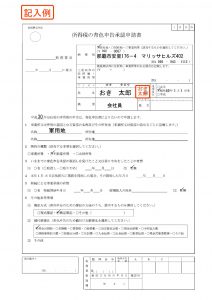

1.「所得税の青色申告承認申請書」の提出

青色申告をするためには、事前に青色申告をしようとする年の3月15日まで(その年の1月16日以降に新たに不動産の貸付を行った場合は、その貸付の日から2か月以内。)に「所得税の青色申告承認申請書」に必要事項を記載して、納税地の所轄税務署に提出する必要があります。

【提出期限】

平成29年分で青色申告をする方・・・平成29年3月15日まで

平成30年分で青色申告をする方・・・平成30年3月15日まで

平成29年分の申告から青色申告をする場合は、平成29年3月15日までに「所得税の青色申告承認申請書」を所轄の税務署に提出する必要があります。

平成29年3月15日までに「所得税の青色申告承認申請書」を税務署に提出していない場合は平成29年分の申告について、青色申告はできませんが、平成30年3月15日までに「所得税の青色申告承認申請書」を税務署に提出を行えば平成30年分の申告から青色申告ができます。

「所得税の青色申告承認申請書」の記入例

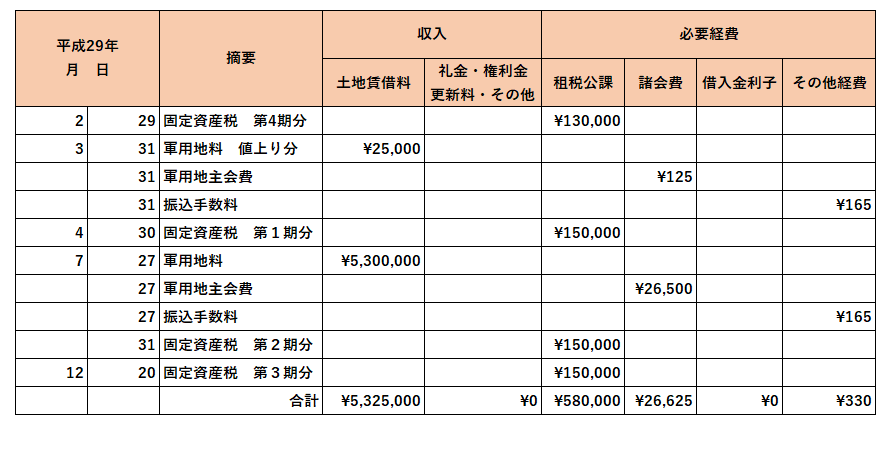

2.簡易帳簿の記帳

青色申告は、日々の取引を帳簿に記帳し、その記帳に基づいて正しい申告をするかわりに、税金の面で有利な特典を受ける制度です。10万円の青色申告特別控除を受けるためには、簡易帳簿に記帳する必要があります。

簡易帳簿の記帳例

また、簡易帳簿や「土地賃借料算定調書及び土地明細書」や「固定資産税納税通知書」といった書類は原則として7年間保存する必要があります。

税理士事務所おき会計では、軍用地主様向けに下記サービスを行っております。ぜひお気軽にお問い合わせください。

・確定申告

・所得税の節税対策

・生前贈与対策

・相続税対策

(参考リンク)

軍用地を相続しました(相続開始以前に事業所得、不動産所得、山林所得はなし)。所得税の青色申告(10万円控除)はいつからできますか。

軍用地料を家族名義の口座に移動。相続税・贈与税の問題は?

軍用地の評価方法について教えてください。