会社設立時からインボイスを発行したい!

会社設立時からインボイスを発行するために、会社設立前に事前に(個人で)「適格請求書発行事業者の登録申請書」(以下、登録申請書)を申請することはできません。会社設立後に登録申請を行うことになります。

会社設立時からインボイスを発行する場合の届出

新規設立した法人が免税事業者の場合

1.令和5年10月1日~令和11年9月30日の属する課税期間に登録する場合

免税事業者(基本的に資本金1,000万円未満の法人)が会社設立時からインボイスを発行したい場合は、①登録申請書を設立事業年度中(設立後、その課税期間の末日まで)に税務署に提出する必要があります。

2.令和11年9月30日の属する課税期間後に登録する場合

免税事業者(基本的に資本金1,000万円未満の法人)が会社設立時からインボイスを発行したい場合は、①登録申請書及び②「消費税課税事業者選択届出書」(以下、課税選択届出書)を設立事業年度中(設立後、その課税期間の末日まで)に税務署に提出する必要があります。

新規設立した法人が課税事業者の場合

課税事業者(資本金1,000万円以上の法人等)が会社設立時からインボイスを発行したい場合は、①登録申請書を設立事業年度中に税務署に提出する必要があります。

その他、資本金1,000万円以上の法人は「消費税の新設法人に該当する旨の届出書」を提出する必要がありますが、「法人設立届出書」の「消費税の新設法人に該当することとなった事業年度開始の日」の欄に設立年月日を記載して提出した場合は、「消費税の新設法人に該当する旨の届出書」の提出は不要です。

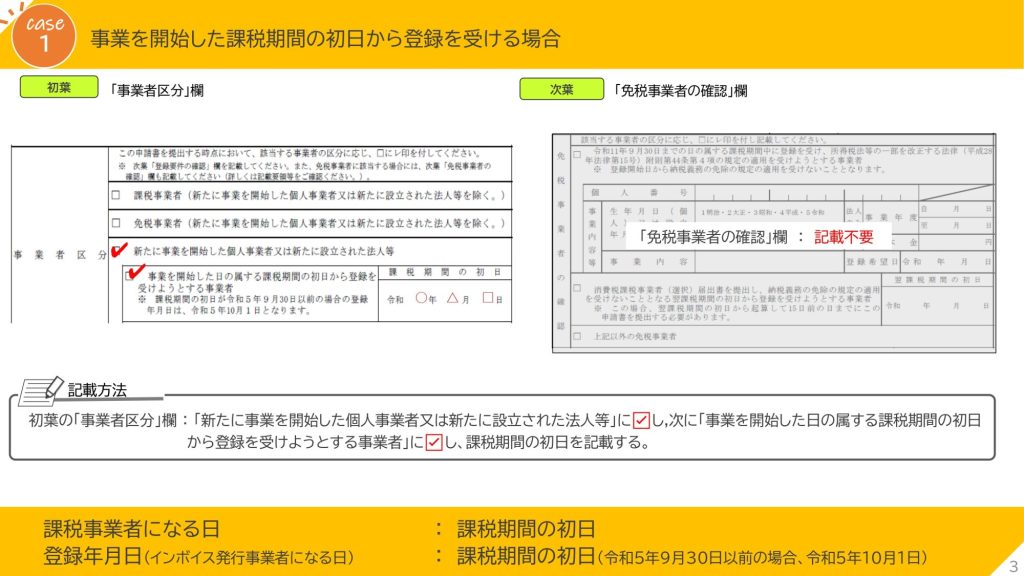

登録申請書の記載について

会社設立の初日からインボイスの登録を受けるためには、課税期間の初日から登録を受けようとする旨を記載した登録申請書を提出する必要がありますので、登録申請書の初葉(1/2)の「課税期間の初日」欄に、会社の設立年月日を記載する必要があるのでご注意ください。

そうすることで、事業開始(設立)した課税期間の初日に遡ってインボイス登録を受けたものとみなされます。(新設法人等の登録時期の特例)

登録日から登録の通知を受けるまでの間はどうする?

会社設立初日からインボイス登録を受ける場合は、会社設立初日からインボイスを交付する義務が生じますが、登録の通知を受けるまでは取引先にインボイスの記載事項を満たした請求書等を交付できません。(法人の登録番号はT+国税庁が公表している13桁の法人番号と決まっているので、登録前でも登録番号はわかります。)

そのため、登録日から登録の通知を受けるまでの間は次のような対応が考えられます。

・事前にインボイスの交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する。

・取引先に対して通知を受けるまでは暫定的な請求書を交付し、通知後に改めてインボイスを交付しなおす。

・取引先に対して事前に暫定的な請求書を交付する場合し、その請求書との関連性を明らかにした上で、インボイスに不⾜する記載事項(登録番号等)を後日、書面等で通知する。

インボイス発行事業者になる前又はなった後に検討する事項

基本的に資本金1,000万円未満の新規設立法人はインボイス登録申請をしなければ免税事業者ですが、免税事業者が、インボイス番号の登録により新たに課税事業者となった場合には2割特例制度(令和5年10月1日から令和8年9月30日までの日の属する各課税期間において適用できる経過措置)が認められております。

インボイス登録申請をしなければ免税事業者だった新規設立法人は、消費税の計算方法として、①本則課税、②簡易課税、③2割特例の3つも選択肢があり、かなり複雑です。

どちらが自社にとって有利か専門家等と検討することをおすすめします。

③2割特例については下記リンクをご参照ください。

2割特例!簡易課税選択は待ったほうが良い?【インボイス制度】

また、新規設立法人における基準期間のない課税期間は、売上高にかかわらず税込み1万円未満の課税仕入れについて、少額特例(令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて適用できる経過措置)を適用することができます。

少額特例については下記リンクをご参照ください。

少額特例!特定期間における課税売上高に注意?【インボイス制度】

上記のようにインボイス制度が開始すると消費税の届出、計算方法等が複雑になっております。

取引先との関係やどちらを選択した方が自社にとって節税になるかなど、早めに検討することをお勧めいたします。

免責

上記内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。