生前贈与対策!暦年贈与と相続時精算課税を活用!非課税枠最大220万円 節税効果あり!?駆け込み贈与【2024年改正】

2024年1月より相続・贈与のルールが大きく変わりました。

相続時精算課税制度が改正され、相続時精算課税制度に110万円の基礎控除が新設され、駆け込み贈与が可能です。ただし、相続時精算課税制度は複雑で注意点が多く、暦年課税制度(暦年贈与)の理解も必要となりますので、暦年課税制度(暦年贈与)も含めて説明していきます。

暦年課税制度(暦年贈与)

毎年(1月1日~12月31日)財産をもらった人(受贈者)は110万円以下なら非課税となります。110万円の非課税枠を利用した生前贈与を暦年贈与といいます。

改正前は相続開始(亡くなる)3年以内に暦年贈与された財産についてはその贈与はなかったものとされ、相続財産に持ち戻して加算(生前贈与加算)することとされていました。

相続開始前3年以内に相続人に110万円を贈与していても非課税枠は利用できず相続財産とみなされ、課税されることになります。

改正前は相続開始前3年以内の贈与について相続財産に加算されるルールでしたが、改正後は相続開始前7年以内の贈与について相続財産に加算されることになります。

7年間を超えて被相続人が存命しなければ毎年110万円を贈与しても節税効果がないことになります。

相続開始前7年以内の加算については、2024年1月の贈与から改正の対象となります。

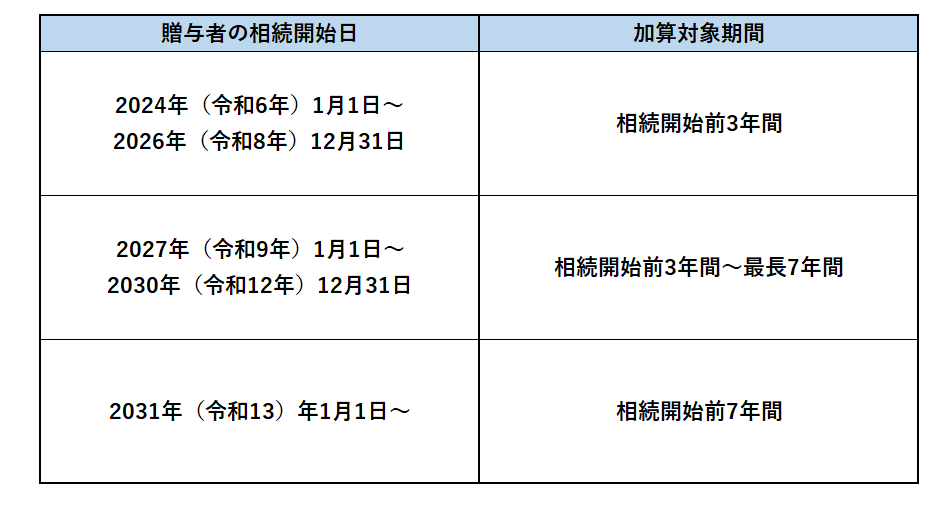

2024年1月の贈与から改正の対象となりますので、2026年(令和8年)12月31日までに開始した相続については、相続開始前3年以内の贈与が加算対象となり影響を受けませんが、2027年(令和9年)1月1日の相続から加算対象が徐々に引き上げられ、2031年(令和13年)1月1日以降の相続から7年分の贈与が加算対象となります。

2031年(令和13年)1月1日以降の相続から7年分の贈与が加算対象となりますので、比較的平均寿命から見ても若い被相続人が贈与するには節税効果が期待できます。

7年先のことを予測するのは難しいので思わぬ税金を負担する可能性があるので注意が必要です。

暦年贈与は7年以内加算となりますが、一方で相続時精算課税制度が改正され、相続時精算課税制度に110万円の基礎控除が新設され、基礎控除以内の贈与については生前贈与加算がないので節税効果が拡大しました。

相続時精算課税制度の改正

相続時精算課税制度とは、受贈者(もらった人)は、生前に贈与された財産に関して2,500万円は非課税とし、贈与者が亡くなった時に、相続財産に足し戻して相続税を納税する制度です。

贈与した財産を相続財産に足し戻して相続税を計算することになりますが、「贈与時の時価」を相続財産に足し戻して計算するので、「相続時の時価」が「贈与時の時価」を上回っている場合に、節税効果があります。

例えば、贈与時は株価が1,000万円だったが、相続時には株価が1億円となっていた場合、贈与時の時価1,000万円をもとに相続税の計算を行うので節税できたことになります。

相続時精算課税制度に110万円の基礎控除が新設

2024年1月より相続時精算課税制度に110万円の基礎控除が新設されました。相続時精算課税制度を選択した場合で、年間110万円以内であれば、贈与税はかかりませんし、暦年贈与みたいに相続財産に足し戻して計算する必要(生前贈与加算)がなくなりました。相続時精算課税制度を選択した場合は、110万円以内の贈与でしたら贈与税・相続税ともに課税されないので、節税効果はより大きくなりました。

相続時精算課税制度の利用方法

相続時精算課税制度を利用するためには、原則として、①贈与者が贈与した年の1月1日時点で60歳以上であり、②受贈者が同日において18歳以上で、かつ贈与者の直系卑属(子や孫など)である推定相続人(相続に将来なる可能性がある者)または孫とされています。

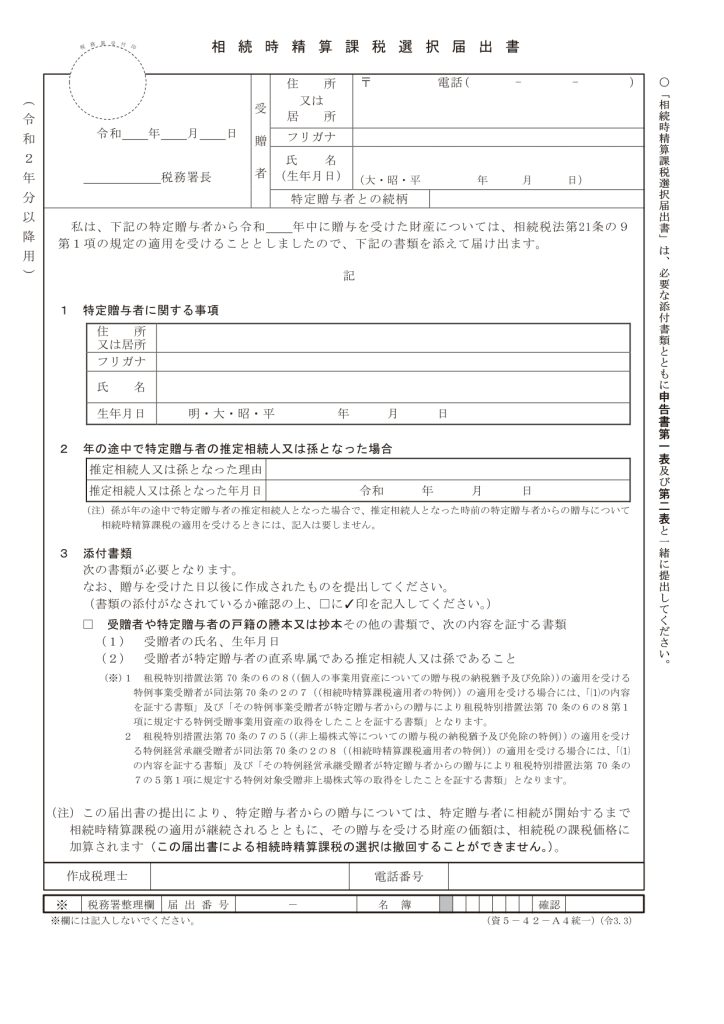

110万円以内の贈与を行い、相続時精算課税制度を利用する場合には贈与税の申告は不要ですが、相続時精算課税選択届出書と一定の添付書類を贈与の年の翌年3月15日まで税務署に提出する必要があります。2年目以降も、基礎控除以内(110万円以内)の贈与であれば、贈与税の申告は不要です。

暦年課税制度と相続時精算課税制度は選択制ですので、同じ贈与者からの贈与ついて併用することはできません。例えば、父が長男に暦年贈与として110万円の基礎控除を利用し、相続時精算課税制度も併用し、110万円の基礎控除をダブルで利用し、220万円を非課税とすることはできません。

相続時精算課税制度を選択する際の一番の注意点は、相続時精算課税制度を選択すると、二度と取り消すことができず、一生継続し、暦年課税制度に戻ることはできないという点です。相続時精算課税制度は2024年1月より年間110万円以内を贈与していれば基礎控除以内なので贈与税の申告は不要ですが、年間110万円を超えた贈与の場合は、超えた金額が累積され、2,500万円を超えると、超えた金額に対して一律20%の贈与税が課税されます。

相続時精算課税制度を選択し、父から長男に3,000万円贈与した場合の贈与税の計算例

{(3,000万円 - 基礎控除110万円)-特別控除額2,500万円 }× 20% = 78万円

相続時精算課税制度は贈与者と受贈者のペアごとに適用されるので、例えば、父と長男は相続時精算課税制度を選択し、母と長男は暦年贈与を利用、父と二男は暦年贈与を利用し、母と二男は相続時精算課税制度を選択するということも可能です。

この場合、相続時精算課税の基礎控除と暦年贈与の基礎控除は別枠ですので、長男、二男ともに相続時精算課税の基礎控除と暦年贈与の基礎控除を利用し、最大220万円が控除できることになります。(上記でも説明しておりますが、暦年贈与は基礎控除110万円以内でも相続時に生前贈与加算の対象となります。)

相続時精算課税を選択すると時効が主張できない!

贈与税の時効は申告期限から原則6年です。

10年前に3,000万円を贈与した場合、贈与が6年経過しているので納税者が時効を主張することがありますが、相続時精算課税を選択していたら、時効が成立しているので、申告が不要ということにはなりません。相続財産に持ち戻し計算が必要となります。納税者が相続時精算課税制度を選択している場合は、時効の問題がなくなるので、税務署は税務調査がやりやすくなると考えられます。

孫への贈与は節税効果が高い?

2024年改正でも孫への暦年贈与に対して、生前贈与加算が適用されませんので、孫が相続時に財産をもらわなければ、相続の時に7年以内の贈与が加算されることはありません。子が先に亡くならなければ、祖父から孫への暦年贈与による110万円贈与は非課税となりますので節税効果は大きいです。

孫が相続時に財産を取得しない場合ですので、下記のような場合は、生前贈与加算が適用されるので注意が必要です。

・子が亡くなっており、孫が代襲相続人となる場合

・孫に遺贈する(孫が受遺者)場合

・孫が生命保険金の受取人になっている場合

・基礎控除を超える贈与が行われ、相続時精算課税制度を選択している場合

・教育資金贈与の一括贈与を受けており贈与者(祖父)の死亡時に残金がある場合

孫に暦年贈与(基礎控除110万円)と相続時精算課税制度(基礎控除110万円)を併用すると節税効果が高い【駆け込み贈与で節税】

相続時精算課税制度は贈与者と受贈者のペアごとに適用されるので、贈与者と受贈者が異なれば暦年贈与と相続時精算課税制度を併用できます。

祖父が孫に対して暦年贈与、祖母が孫に対して相続時精算課税を選択すると、孫は220万円を非課税とすることができます(上記で説明した生前贈与加算が適用されるケースを除く)。

例えば孫が6人いる場合は1320万円(220万円×6人)も非課税となり、余命宣告がされた場合などに駆け込み節税ができてしまいます。子(推定相続人)に対しては相続時精算課税制度の基礎控除110万円、子の配偶者に暦年贈与の基礎控除110万円を贈与すると節税効果はますます大きくなります。

上記でも記載しましたが、相続時精算課税制度は一度選択すると二度と暦年課税制度(暦年贈与)に戻ることはできません。相続時精算課税制度を選択して自宅を贈与し、小規模宅地の特例が利用できなくなった等の問題が生じるなど非常に複雑ですので、相続時精算課税制度を選択する場合には慎重に検討する必要があります。相続時精算課税制度を選択する場合は、専門家に相談することをお勧めいたします。

相続税の申告でお困りの方はぜひ税理士事務所おき会計にお問合わせください。

免責

上記内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。