原則(本則)課税から簡易課税に変更予定!節税対策は?【消費税】

翌期に原則(本則)課税から簡易課税に変更を予定している方向けに節税対策をご紹介いたします。在庫をもつ事業者様が対象となります。

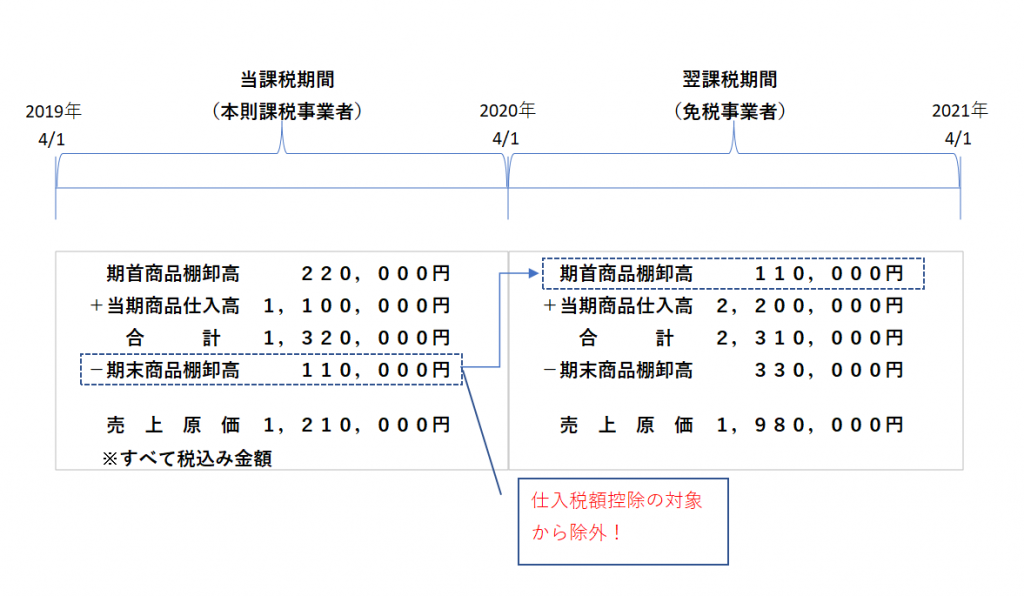

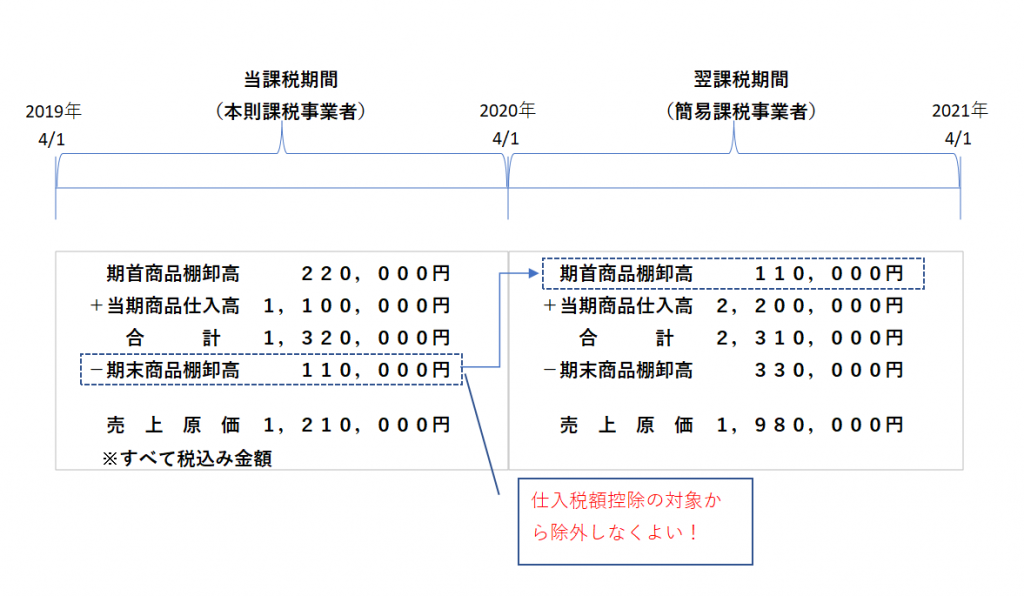

翌期に消費税の課税事業者から免税事業者に変更になる場合は、当期の期末棚卸資産のうち当期に仕入れた分を当期の課税仕入から除外する調整が必要となりますが、原則(本則)課税から簡易課税に変更する場合は期末棚卸資産の調整が不要となります。

期末棚卸資産の調整が不要となりますので、原則課税の当期中に多くの仕入れ(課税仕入)を行った方が節税になります。(翌期の簡易課税の時に多くの仕入れを行っても、翌期中に仕入れた分については仕入税額控除の対象となりません。)

原則(本則)課税事業者⇒翌期免税事業者

原則(本則)課税事業者⇒翌期簡易課税事業者

翌期に原則(本則)課税から簡易課税に変更

前提

・3月決算

・売れ筋商品であり、在庫リスクは考慮しない。在庫の保管費等は無視。

・翌期4月に①1,000個仕入れるか、当期の3月に翌期の4月分を②追加で1,000個多く仕入れるか検討。

①当期3月に10,000円/個の商品を1,000個仕入れの場合

②当期3月に10,000円/個の商品を2,000個仕入れの場合

①の控除できる消費税額

10,000円×1,000個×10%=1,000,000円

②の控除できる消費税額

10,000円×2,000個×10%=2,000,000円

②―①=1,000,000円・・・節税額

翌期の簡易課税の時に多くの仕入れを行っても、翌期中に仕入れた分については仕入税額控除の対象となりませんので、当期中に多くの仕入れを行った方が節税にはなります。

ただ、在庫リスクや資金繰りなどにも影響を及ぼすので仕入を増やす場合は、慎重にご検討ください。

また、高額特定資産の仕入れを行った場合等には翌期に簡易課税の適用を受けれない場合もありますので、翌期に簡易課税が適用できるかは慎重に判断して下さい。