定額減税!最低限おさえておきたい確認事項!【月次減税】

令和6年6月1日以後最初に支給する給与等より定額減税がスタートします。

給与ソフトを利用している方やエクセルで給与計算している会社で令和6年6月1日以降支給の給与までに最低限確認しておきたい月次減税の確認ポイントをまとめてみました。

定額減税の対象者について確認

(1)合計所得金額が1,805万以下の役員・従業員。給与収入のみの場合、2,000万円以下(※1)の居住者(※2)

12月時点で給与収入合計が2,000万円の見込みでも、令和6年6月1日時点で給与収入の合計が2,000万以下(※1)の従業員は月次減税の対象となります。

該当するような役員・従業員については、月次減税の対象となっているか確認が必要です。(年間の給与収入が2,000万円以上の方は年末調整もしないので、確定申告で精算されることになります。該当者にはその旨も伝えていた方がよいです。)

※1:子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下となります。

※2:国内に住所を有する個人、又は現在まで引き続き1年以上居所を有する 個人をいいます。

(2)令和6年6月1日現在勤務している方のみ対象

(3)「扶養控除等(異動)申告書」を提出してる方(甲欄の方)のみ定額減税の対象

ダブルワークで他社に「扶養控除等(異動)申告書」を提出している従業員は定額減税の対象外になっているか確認が必要です。

(4)公的年金を受給している従業員も定額減税(月次減税)の対象

公的年金と給与から控除されるので重複で控除が行われますが、確定申告で精算することになるので、公的年金を受給している人からも月次減税を行っているか確認する必要があります。

定額減税額

定額減税額は次の合計額となります。

(1)本人:30,000円

(2)同一生計配偶者及び扶養親族(いずれも居住者):1人につき30,000円

6月最初に支払う給与または賞与から定額減税を控除しきれない場合は、以後支払う給与または賞与から順次控除を行います。

例えば、6月3日に賞与支給、6月5日に給与支給なら、6月3日の賞与から順次控除を行います。2024年1月以降未払いの給与がある場合で、6月以降に支給する場合は、当該給与からも控除します。

人事労務freeeやマネフォード給与を利用している方は設定するとソフトが自動で順次控除計算を行ってくれます。

エクセル等で管理する場合は、国税庁のHPから「各人別控除事績簿」をダウンロードして活用してください。(「各人別控除事績簿」の作成は義務ではないです。)

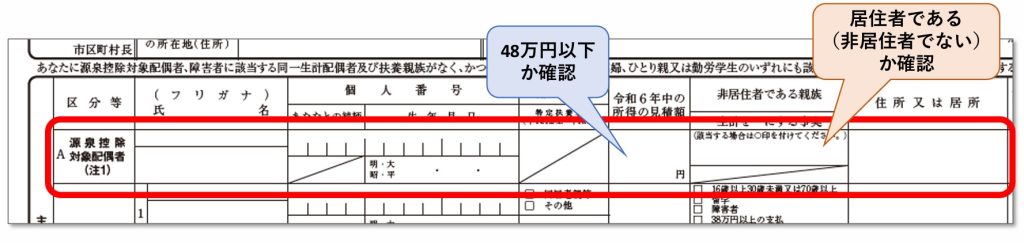

「同一生計配偶者」の確認

「同一生計配偶者」とは、年間の合計所得金額が48万円以下(給与収入のみの場合は給与収入が103万円以下)で本人と生計が一の配偶者となります。

「同一生計配偶者」と混同されやすいものとして「源泉控除対象配偶者」がありますが、「源泉控除対象配偶者」は本人の合計所得金額が900万円以下である者の配偶者であり、配偶者の合計所得金額が95万円以下(給与収入のみの場合は給与収入が150万円以下)であり、本人と生計を一にしている配偶者です。

定額減税の計算に含めるのは「同一生計配偶者」かつ居住者で、「源泉控除対象配偶者」のうち合計所得が48万円以下の配偶者になりますので、「扶養控除等(異動)申告書」で合計所得が48万円以下かつ居住者であることの確認が必要です。

また、逆に配偶者の合計所得が48万円超の配偶者は月次減税の計算の人数に含まれないので、「源泉控除対象配偶者」で合計所得48万円超の配偶者が月次減税の計算対象の人数に含まれていないことの確認も必要となります。(合計所得48万円超の配偶者は、配偶者自身の所得税において定額減税の控除が行われます。)

「源泉控除対象配偶者」は本人の合計所得金額が900万円以下である者の配偶者ですので、本人の合計所得金額が900万円超の場合は「扶養控除等(異動)申告書」の源泉控除対象配偶者の欄に記載がない場合があります。

その場合は、「源泉徴収に係る定額減税のための申告書」の提出を受け、月次減税額の計算の人数に含めることになります。

本人の合計所得金額が900万円超の従業員については、「扶養控除等(異動)申告書」のみの確認ではなく、「源泉徴収に係る定額減税のための申告書」を提出してもらい、定額減税(月次減税)の対象かを確認する必要があります。

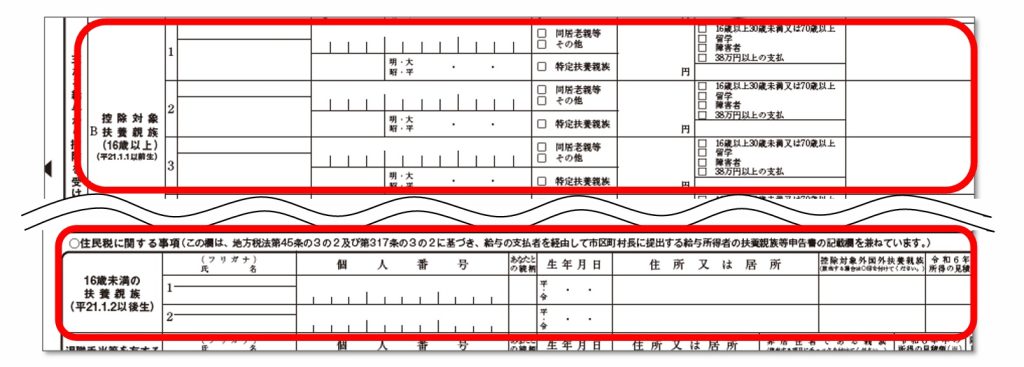

扶養親族の確認

所得税の扶養控除対象は原則16歳以上の扶養親族ですが、定額減税においては、16歳未満の扶養親族(※3)も対象となり、一人当たり30,000円控除対象となります。16歳未満の扶養親族に漏れがないか確認が必要です。人事労務freeeやマネフォード給与を利用している方は、従業員情報の扶養親族の漏れがないか再確認が必要です。

6月2日以降に扶養親族の人数が変わった場合は、月次減税額の変更は行わず、年末調整や確定申告で精算することになります。

(※3)扶養親族とは

(1) 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が48万円以下であること(給与収入のみの場合は、給与収入が103万円以下)。

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

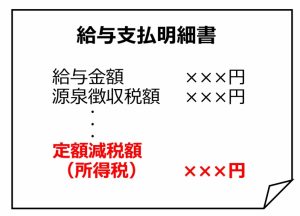

給与明細の記載方法

給与支払明細書には、実際に控除した月次減税額の金額を「定額減税額(所得税)××× 円」、「定額減税×××円」などと記載する必要があります。

月次減税額の金額を記載するスペースがない場合は、別紙に「定額減税額(所得税)××× 円」と記載して交付することになります。

定額減税(月次減税)の注意点はその他いろいろあり煩雑ですので、国税庁の定額減税Q&Aや所得税定額減税コールセンターを活用して頂けたらと思います。

免責

上記内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。