年末調整が近づいてきました。 令和2年分からの年末調整は前年と比較して変更点が多いので注意してください。

令和2年分の年末調整の主な変更点は下記となります。

- 給与所得控除額の引き下げ

- 所得金額調整控除の創設

- 配偶者控除等の所得要件の引き上げ

- ひとり親控除の創設・寡婦控除の改組

- 基礎控除の見直し

- 配偶者(特別)控除、基礎控除、所得金額調整控除等の適用手続き

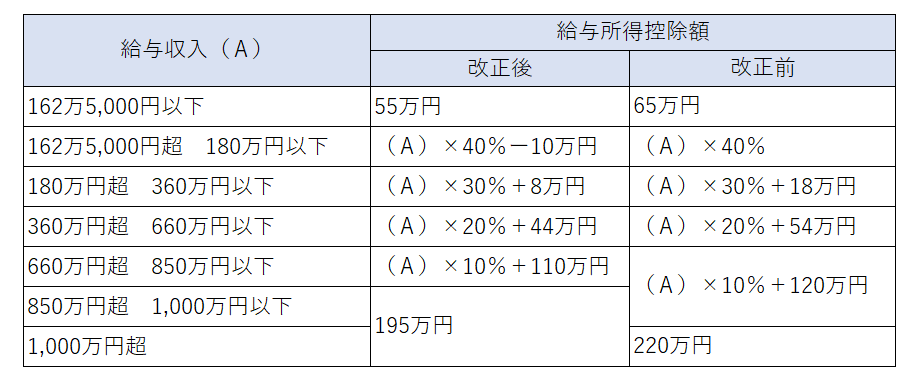

1.給与所得控除額の引き下げ

給与所得控除額が一律10万円引き下げられました。また、給与所得控除後額の上限は給与収入金額が850万円、その上限額が195万円となりました。

2.所得金額調整控除の創設

給与の収入金額が850万円を超える所得者で、

①本人が特別障害者である場合、

②23歳未満の扶養親族がいる場合、

③特別障害者である同一生計配偶者または扶養親族がいる場合

のいずれかに該当する場合には、下記算式で計算した金額が給与所得から控除されます。

(最高1,000万円までの給与収入金額―850万円)×10%

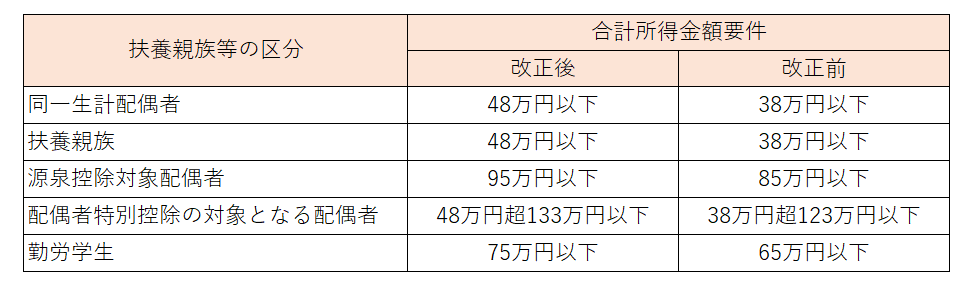

3.配偶者控除等の所得要件の引き上げ

上記「1.給与所得控除額の引き下げ」の影響により、給与所得控額が10万円引下げられたため、同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の合計所得金額要件がそれぞれ10万円引き上げられました。

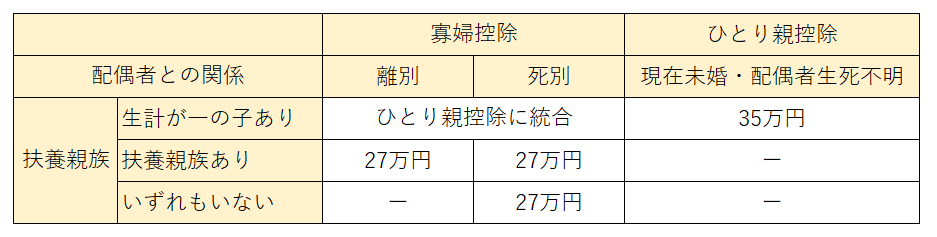

4.ひとり親控除の創設・寡婦控除の改組

ひとり親控除が創設され寡婦控除が改組されました。

控除額は下記の表のようになります。

本人(控除を受ける人)の合計所得金額は500万円以下である必要があります。

事実上婚姻関係と同様の事情にあると認められる人は除かれます。

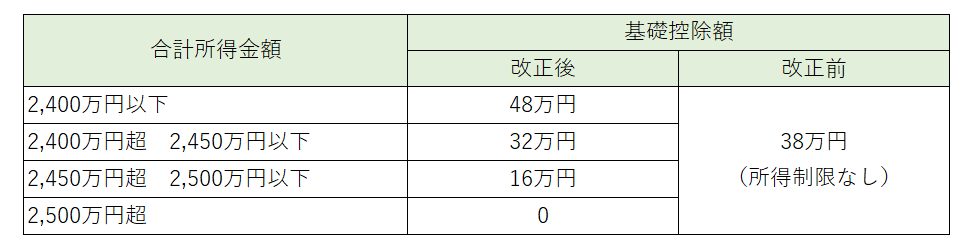

5.基礎控除の見直し

基礎控除額が10万円引き上げられましたが、合計所得金額が2,500万円を超える所得者については、基礎控除の適用を受けることはできないこととされました。

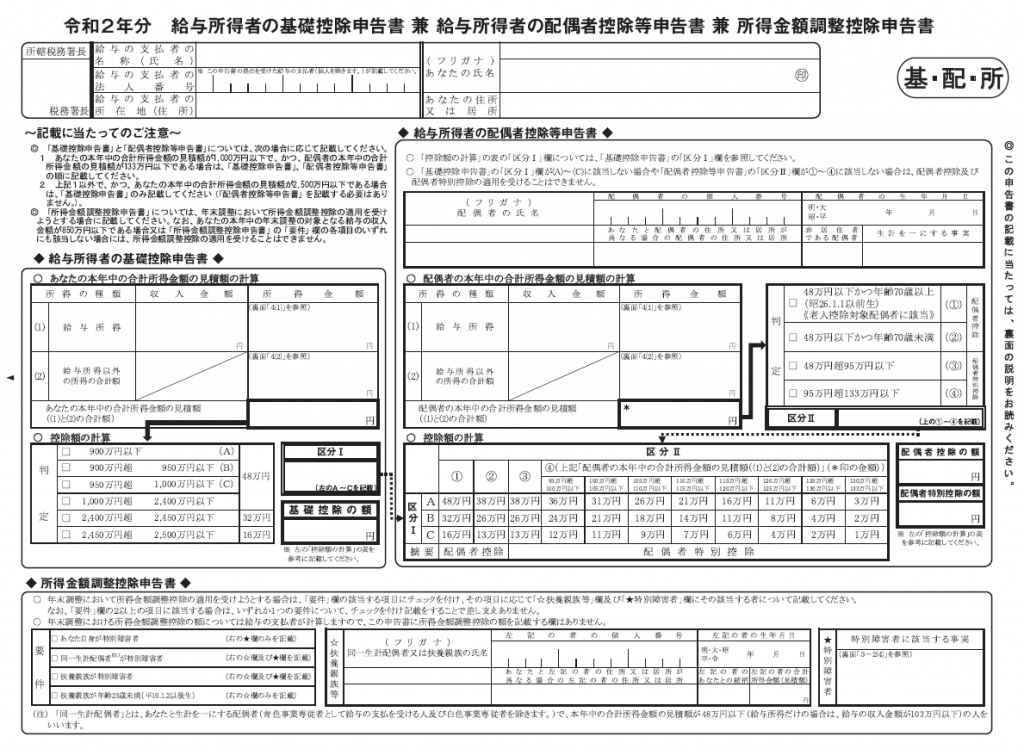

6.配偶者(特別)控除、基礎控除、所得金額調整控除等の適用手続き

給与所得者が年末調整で上記2、3,5の適用を受けるためには、その年の年末調整の時までに、給与の支払者に

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

を提出する必要があります。