退職金は老後の生活保障的な性格があるので税制上優遇されており、個人の所得税・住民税を低く抑えられ節税効果が非常に高いです。

また、社会保険料もかかりませんので、個人にとっても会社にとっても非常に節税効果は高いです。

退職所得の計算式

退職所得の金額=(退職金の金額-退職所得控除額)×1/2

どれだけ節税効果があるかは設例1で説明いたします。

設例1

勤続年数12年1カ月の従業員(役員)Aさんに退職金780万円を支給したときにAさんにかかる税金は下記となります。(復興特別所得税は無視して計算しています。)

勤続年数:13年(1年未満の端数切り上げ)

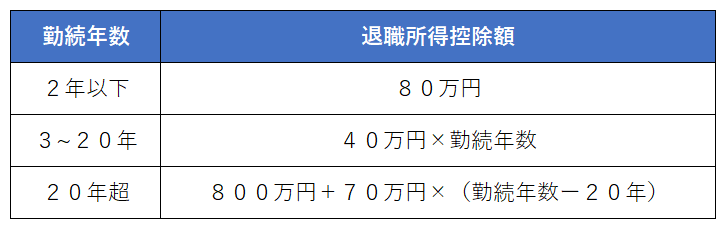

退職所得控除額:40万円×13年=520万円

退職所得の金額(780万円-520万円)×1/2=130万円

所得税:1,300,000円×5%=65,000円

住民税:1,300,000円×10%=130,000円

合計:195,000円・・・(Ⅰ)

仮に退職金780万円を給与で支給した場合の所得税・住民税・社会保険料の概算は下記となります。(基礎控除等は無視。あくまで大まかな概算です。)

給与収入780万円・・・①

給与所得控除額780万円×10%+110万円=188万円・・・②

社会保険料:592万円×15%=888,000円・・・③

課税所得の金額=(①-②-③)=5,032,000円・・・④

所得税:④×20%-427,500円=578,900円

住民税:④×10%=503,200円

社会保険料:③888,0000円

合計:1,979,100円・・・(Ⅱ)

給与で支給された場合と退職金で支給された場合の差額は1,784,100円((Ⅱ)-(Ⅰ))となります。退職金で支給したほうが個人側では1,784,100円節税できたことになります。

上記例を比較すると退職金で支給するほうが節税効果があることがわかるかと思います。さらに会社負担分の社会保険料(約888,000円)も考慮するといかに退職金が会社側でも節税効果があり、有利かがわかります。

上記のように退職金は節税に有効ですが、以下のような注意点がありますので、退職金を受給または支給する際にはご注意ください。

1.前年以前4年以内に退職金を受け取っている場合

退職者がその「前年以前4年以内」に他の退職金の支給を受けている場合は、重複している期間に相当する退職所得控除額を今回支給する退職所得控除額から減額する必要があります。

設例2

A社に1998年4月1日に入社

B社に2010年12月1日

A社を2018年3月31日に退職し、退職金2,000万円を受け取る。

B社を2022年12月31日に退職し、退職金780万円を受け取る。(勤続年数12年1カ月)

B社から退職金を受け取った年は2022年。

その前年4年以内(2018年1月~2021年12月)である2018年3月31日にA社を退職し、A社から退職金2,000万円を受け取っています。

勤続年数の重複期間は2010年12月1日~2018年3月31日の7年4カ月となります。

B社の退職金から控除する退職所得控除額から、重複期間に相当する退職所得控除額を減額する必要があります。

減額する退職所得控除額:40万円×7年(1年未満端数切り捨て)=280万円

減額前のB社の退職所得控除額:40万円×13年(1年未満の端数切り上げ)=520万円

B社の退職所得控除額:520万円―280万円=240万円

B社の退職所得:(780万円-240万円)×1/2=270万円

所得税:2,700,000円×10%-97,500円=172,500円

住民税:2,700,000円×10%=270,000円

合計:442,500円

前年以前4年以内に他社から退職金を受け取っている場合は、退職所得控除額が減額されてしまうので、複数の会社から退職金を受け取る場合は5年以上期間を空けて退職するほうが節税の効果があります。

iDeco(イデコ・個人型確定拠出年金)老齢給付金を一時金で受け取る場合は、前年以前19年以内に会社から退職金を受けいていると重複期間に相当する退職所得控除額を減額する必要があります。

詳細はこちらをご確認くださいURL

iDeCo(イデコ・個人型確定拠出年金)一時金の受取時期に注意!

2.特定役員退職手当等

役員等としての勤続年数が5年以下の役員(特定役員)に対する退職金については、退職所得控除額を控除した残額に2分の1を乗ずる措置がないので注意が必要です。

通常の退職所得の計算式

退職所得の金額=(退職金の金額-退職所得控除額)×1/2

特定役員退職手当等に該当する場合の退職所得の計算式

退職所得の金額=(退職金の金額-退職所得控除額)

役員の勤続年数について1年未満の端数がある場合は切り上げて判断します。

例えば、役員の勤続年数が4年3カ月の場合は、役員の勤続年数は5年となるので、特定役員退職手当等に該当することなります。

この場合は退職所得の金額は(退職金の金額-退職所得控除額)で計算することになります。

一方、役員の勤続年数が5年3カ月の場合は、役員の勤続年数は6年となるので、特定役員退職手当等に該当しません。 この場合は通常の退職金の場合と同様に、退職所得の金額は(退職金の金額-退職所得控除額)×1/2で計算することになります。

3.短期退職手当等

「2.特定役員退職手当等」は役員等に就任した場合に適用されるので、役員等に就任しなければ回避できました。役員等に就任せずに短期間で高額な退職金を受け取るケースが多く見受けられことから、これを防止するために、「短期退職手当等」が導入されました。

役員でない従業員が5年以下の勤続年数で受け取る退職金については、退職所得控除額を控除した残額のうち、300万円を超える部分については2分の1を乗ずる措置がないので注意が必要です。

① 短期退職手当等の収入金額-退職所得控除額≦300 万円の場合

退職所得の金額=(短期退職手当等の収入金額-退職所得控除額)×1/2

② 短期退職手当等の収入金額-退職所得控除額>300万円の場合

退職所得の金額=150万円+{短期退職手当等の収入金額-(300万円+退職所得控除額)}

例えば、勤続年数5年で退職した従業員が、退職員780万円を受け取った場合の退職所得金額及び税額は下記のように算定されます。

退職所得の金額=150万円+{短期退職手当等の収入金額780万円-(300万円+退職所得控除額200万円※1)}=430万円

※1:退職所得控除額:40万円×5年=200万円

所得税:4,300,000円×20%-427,500=432,500円

住民税:4,300,000円×10%=430,000円

合計:862,500円

特定役員退職手当等の場合と同に、勤続年数に1年未満の端数がある場合は、端数を切り上げします。例えば勤続年数が5年3カ月の場合は、1年未満の端数切り上げで勤続年数6年となるので、その退職金は短期退職手当に該当しません。

当該制度は令和3年税制改正により導入され、令和4年1月1日以降の退職によって支給される退職金について適用されます。

まとめ

退職金は節税効果が非常に高いですが、退職するタイミングにより退職所得控除等が最大限利用できない場合がありますのでご注意ください。